作者:冯舰 斯琴毕丽格 陈涛涛

从全球范围来看,中国一直是外商直接投资的主要目的地,区位优势明显。首先,中国拥有14亿人口的超大规模市场,中产阶级人口数量还在不断上升,消费潜力巨大。第二,完整的产业链供应链体系对制造业投资吸引力显著,中国的制造业产能也冠绝全球。第三,经过四十余年的改革开放,中国劳动力素质明显提高,技术人才供应充足。最后,中国拥有稳定的发展环境,营商环境不断优化,也增强了外商投资中国的信心。因此,近几十年,外资不断加码中国,中国实际利用外商投资也从1992年的110.1亿美元上升至2017年的1363.2亿美元。

2018年,特朗普政府不顾中方劝阻,执意发动贸易战,掀起了又一轮的中美贸易争端,相应地,有关外资撤离中国的论调便一直甚嚣尘上。面对外资经营信心受到影响的舆论,商务部、工信部等都做出了回应。例如2019年工信部部长苗圩回答记者问称,外资有撤离的,但也还有继续增资中国的,总体上利用外资的规模是扩大的;商务部的例行记者会上也表明中国不会报复性打压任何外资企业,会努力使中国始终成为最具竞争力的外商投资热土。尽管如此,有关的舆论口水战仍然不见停歇。

为了在纷繁的舆论中厘清外商投资中国的真实情况,更清晰地分辨出2018年开始的中美战略竞争的影响几何,我们将时间线拉长到近20年,分析近20年来主要外资来源国投资中国的情况,并试图分析贸易战在其中的影响。

一、对华投资前十大经济体变迁

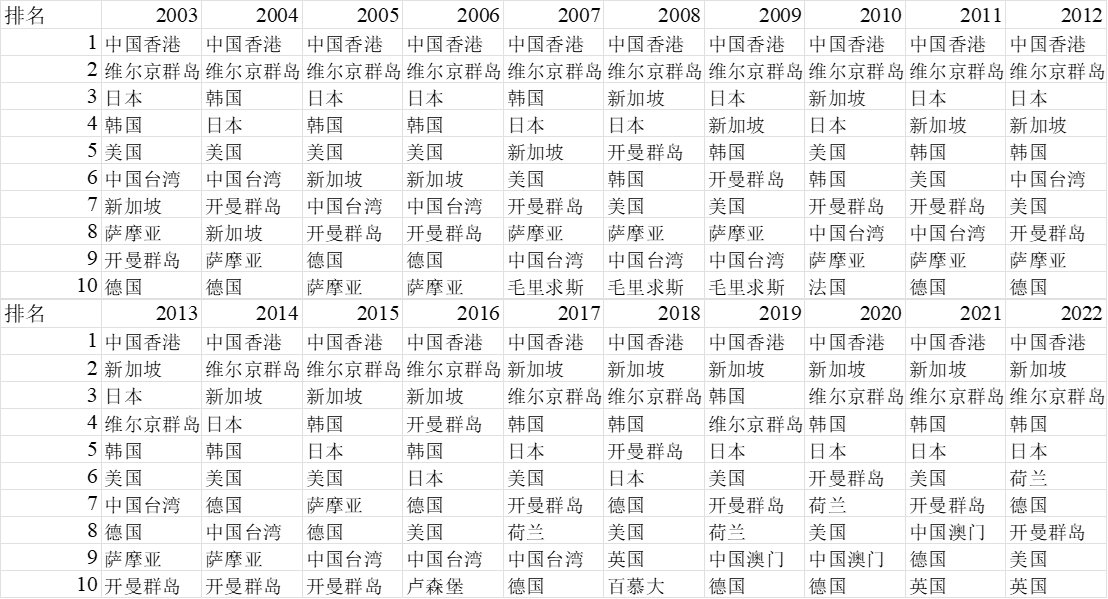

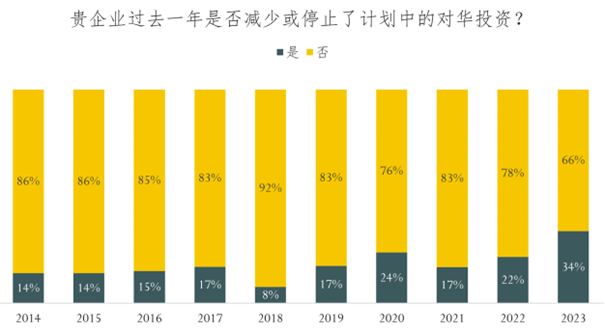

为了探讨在中国吸收外资的过程中,哪些国家/地区充当了重要的FDI来源,这些国家又是否在持续增资中国,我们整理了近20年来中国IFDI前十大来源经济体,资料来源是《中国外资统计公报》及国家统计局,同时以表格与趋势图的形式描述如下。主要发现以下信息:

(1)日本、韩国、美国、新加坡、中国台湾、德国是可识别的主要资金来源经济体。中国前十大IFDI来源经济体中,中国香港地位特殊,常作为外资进入中国的“第一站”,故从香港进入内地的投资无法区分其真实的母国,而维尔京群岛、开曼群岛、萨摩亚、毛里求斯等作为国际免税区,同样存在真实投资来源国不清的情况。相对而言,上述日本、韩国、美国等经济体是较为明确的资金来源国。

(2)2016年左右开始,top 10中的萨摩亚、中国台湾开始被荷兰、英国、中国澳门取代。2016年之前的十多年之间,尽管前十大来源地区之间的相对排名有所波动,但是基本保持是同一批国家。2016年之后,明显的变化包括:①此前一直在top10之列的萨摩亚和中国台湾分别从2016年、2018年起落榜,从未回归top10;②欧洲的荷兰、英国,以及中国澳门开始出现在top 10之列,但尚未形成稳定局面。

二、重点经济体讨论

我们对美国、日本、韩国、德国、新加坡的情况做分别讨论。美国是中美战略竞争的直接参与方;日本、韩国是美国在亚洲的亲密盟友,也是中国近邻,经贸联系紧密;德国是欧盟的经济领头羊,在欧盟投资中国中的比重近半;新加坡则是近20年对华投资地位不断上升的又一亚洲经济体。

(1)美国

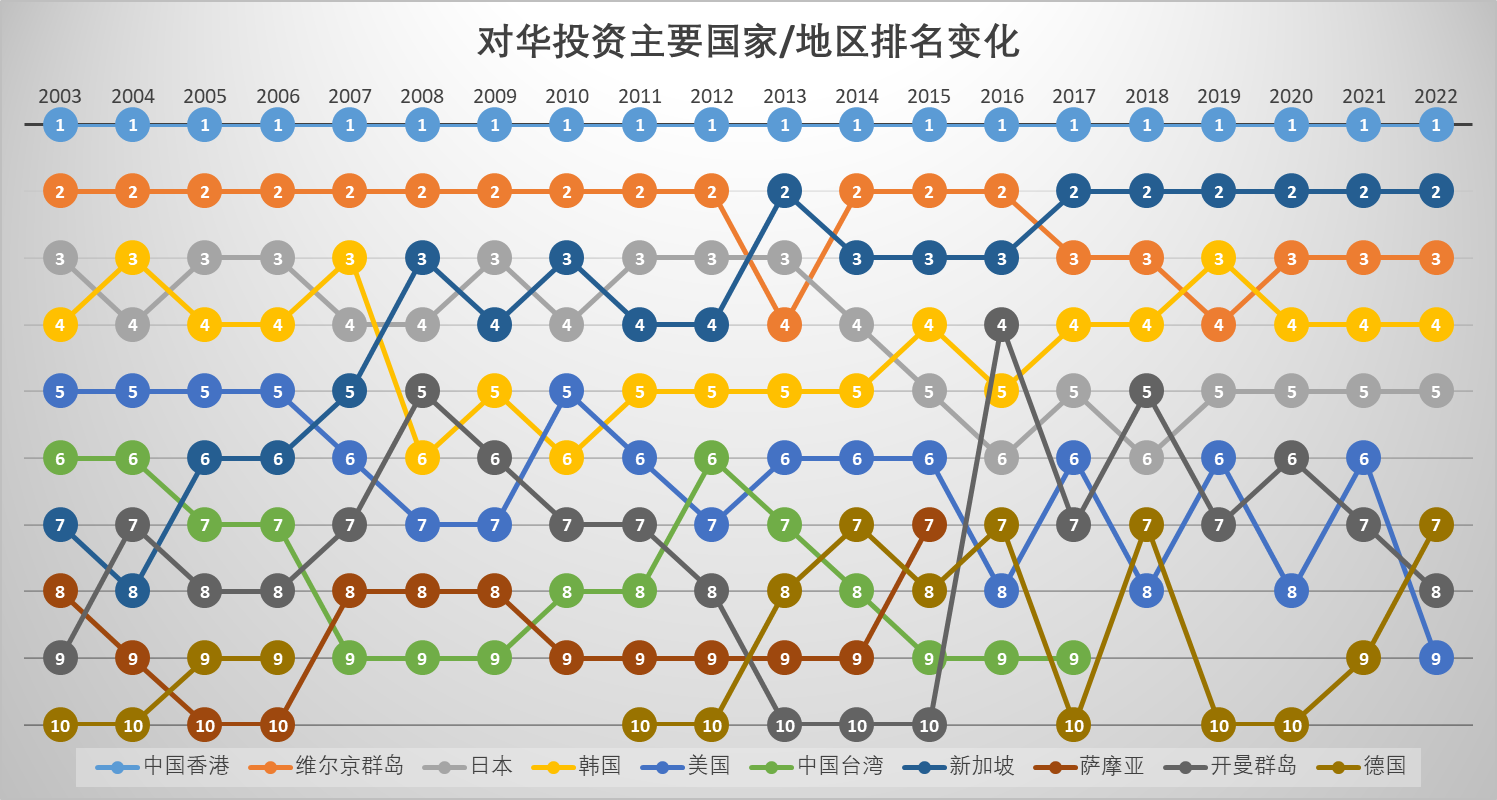

总体上,从直接投资来看,近二十年美国对华投资在波动中缓慢下降。2003年,美国对华FDI总量为42.0亿美元,二十年来在较为平滑地下降,至2022年的22.1亿美元。美国FDI在中国IFDI的占比下降趋势更为明显,从2003年的7.85%一路下降至2022年的1.17%。行业上,根据《中国外资统计公报2020》,2019 年,美国在华投资金额前 5 位行业分别是制造业(32.2%),采矿业(16.7%),金融业(13.1%),信息传输、软件和信息技术服务业(12.5%),租赁和商务服务业(10.1%);5 个行业新设企业数占比 48.5%,实际投入外资金额占比 84.6%。

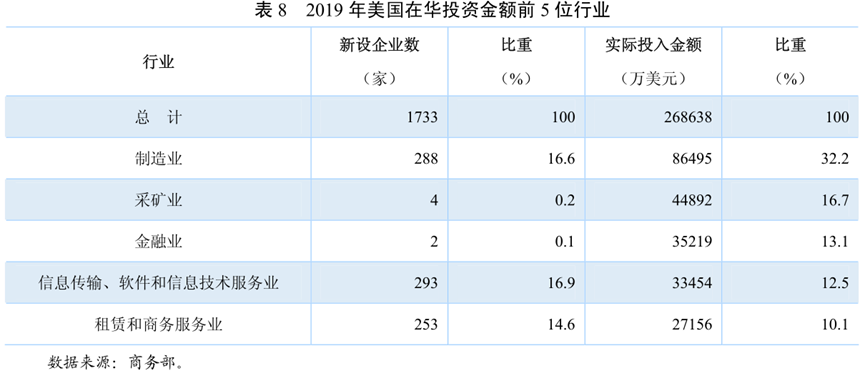

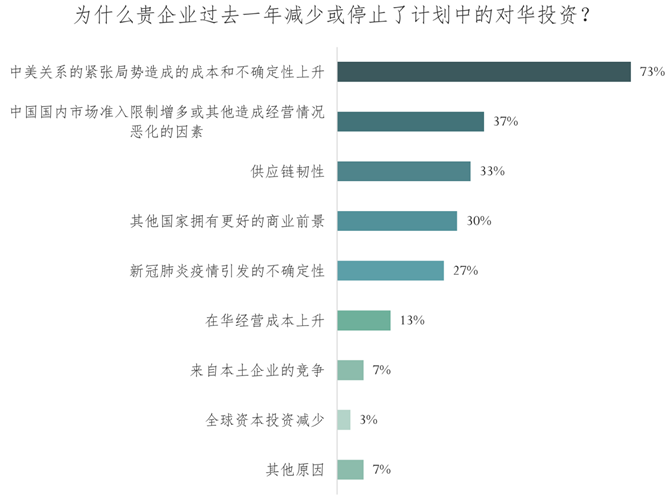

2018年开始的中美贸易摩擦影响了美企对华投资,新冠疫情也同样削弱了对中国的信心。代表275家美国在华经营企业的美中贸易全国委员会(USCBC)2019年报告显示,13%的会员企业表示计划将生产搬离中国,相比2018年上升3%,中美关系导致的成本增加是主要原因。更具说服力的是,2019年,17%的美企决定停止或减少在华的新投资,相比2018年上升9%,首要原因是中美贸易关系紧张导致成本和不确定性增加(60%)和在华美国企业所处的政治环境(47%)。近几年的报告也基本延续了这一趋势。2023年8月10日凌晨,美国总统拜登签署行政令设立对外投资审查机制,限制美国主体投资中国半导体和微电子、量子信息技术和人工智能领域,预计美国对华投资还将受到进一步影响。

(2)日本

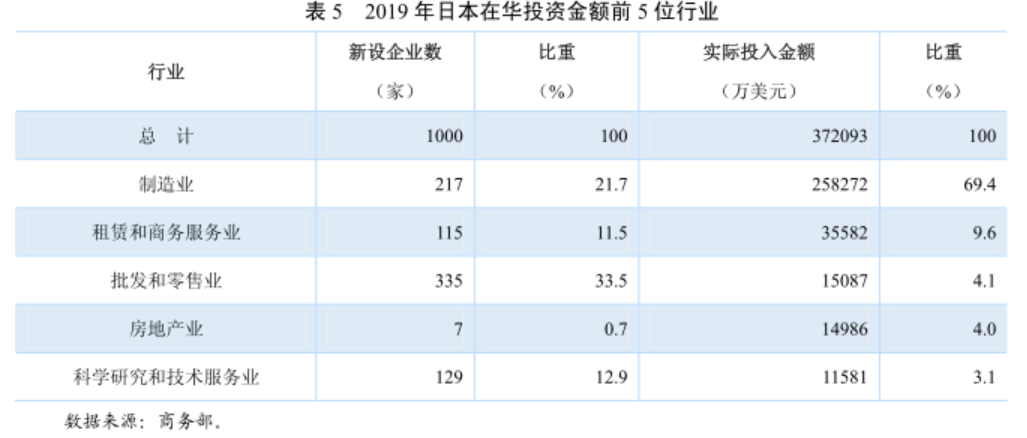

近二十年,日本对华投资从高位下降,近年趋于平稳。2014年之前,除了金融危机前后,日本对华投资基本处于高位,排名一直保持在第3或第4,但从2014年起,日本对华投资骤降且未发生明显回升,排名稳定在第5或第6,占比也降至稳定的2.50%左右。有分析指出,2014年日本对华投资的大幅下降一定程度上是因为中日关系不明朗。2012年秋日本政府称将钓鱼岛国有化后,中国发生反日游行,部分日企工厂遭到破坏,并出现了抵制日货的运动,因此选择暂缓进军中国或扩大在华业务的日企有所增加。从行业看,根据《中国外资统计公报2020》,2019 年,日本在华投资金额前 5 位行业分别是制造业(69.4%)、租赁和商务服务业(9.6%)、批发和零售业(4.1%)、房地产业(4.0%)、科学研究和技术服务业(3.1%);5 个行业新设企业数占比 80.3%,实际投入外资金额占比 90.2%。

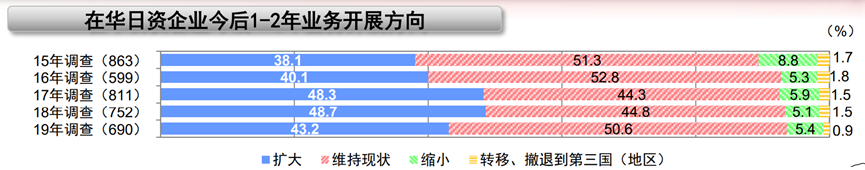

2018年中美贸易摩擦开始,但中日在产业链上的合作依然紧密。2019年日本贸易振兴机构(JETRO)对日资占比超过10%的694家在华日企所做的调查中,关于今后1-2年业务开展的方向,仅有5.4%在华日企回答“缩小”,“0.9%”回答“转移、撤退到第三国(地区)”,合计6.3%;但回答“扩大”的企业占比为43.2%,较上年(48.7%)降低了5.5个百分点;更多企业(50.6%)选择维持现状。而选择缩小业务或转移、撤退的企业报告的原因中,仅5%选择了“本国及他国政府贸易限制措施的影响”。

相比于中美贸易冲突,新冠疫情对在华日企的影响可能更大。在2022年8-9月的调查中,关于2022年营业利润预测,回答“恶化”的在华日企占比为41.9%。关于恶化的原因,排名靠前的是与新冠疫情相关的“新冠疫情带来的行动限制的影响”(55.6%)、“新冠疫情带来的反弹性下降”(46.5%)等内容。

(3)韩国

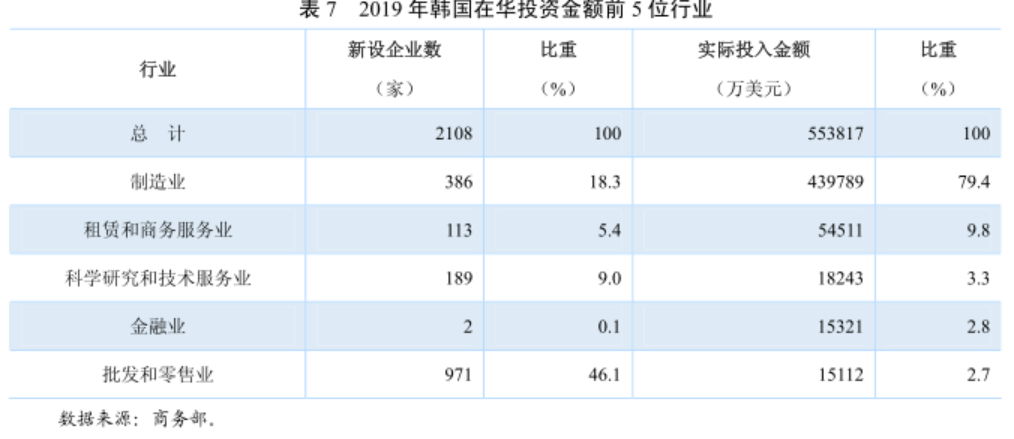

近二十年,韩国对华投资呈现出先下降,后震荡上升的趋势。在2004年达到历史峰值后,韩国对华FDI先是逐年下降,于2011年达到谷底(25.5亿美元),在中国IFDI中的占比随之从10.30%下降至2.20%。此后,韩国对华FDI又呈现出波动中上升的现象,于2022年再创历史新高(66.0亿美元),超过2004年的历史峰值(62.5亿美元)。但是,尽管投资金额在上升,其在中国IFDI中的占比中的提升并不显著,2022年为3.49%。从行业看,根据《中国外资统计公报2020》,2019 年,韩国在华投资金额前 5 位行业分别是制造业(79.4%)、租赁和商务服务业(9.8%)、科学研究和技术服务业(3.3%)、金融业(2.8%)、批发和零售业(2.7%);5 个行业新设企业数占比 78.8%,实际投入外资金额占比98.0%。

2018年开始的中美贸易摩擦并未造成预想中的严重影响,但近几年韩企对外投资有一定多元化、分散化趋势。韩国对华投资在2017-2019经历了三年上涨,但在2020年大幅下降,新冠疫情的影响大于贸易摩擦,并随着疫情消散再次上涨。2022年5月,韩国对外经济政策研究院中国经济研究中心主任玄相伯(SangBaekHyun)在“制造业外企在华投资前景与发展”国际论坛中表示,从2018年中美战略竞争开始到现在,很多专家原以为中美贸易摩擦会对韩国企业在华投资产生负面影响,但实际却有所不同。目前,韩国企业对中国投资的主要领域为高端制造业,以芯片和新能源汽车相关的中间品与零部件为主。根据最近一项对韩国在华企业的调查显示,有85.5%的在华韩国企业表示中国投资环境与十年前相比有较大变化,主要是政策风险,中美竞争加剧,环境法规收紧,中国生产成本上升等因素。值得注意的是,目前韩国在华企业投资不仅考虑经济因素,也十分注重非经济因素。尽管当前营商环境有一些艰难,但韩国企业向第三国迁移或者退出中国业务的意愿非常低,只有3.8%左右。这是因为经历结构调整期之后,韩国企业在华投资的主要目标是开拓中国国内市场,以前则更多是向第三国家出口产品。近年来,受中美竞争加剧和美国引进外资政策转变的影响,韩国企业投资开始扩展到北美和东盟等地区,呈现出多元化的投资趋势。这显示出韩国跨国公司正在重新规划其生产设施的全球布局,为全球供应链重组做准备。

(4)德国

近二十年来,德国对华投资在震荡中上升,显示了增资中国的信心。经过了2003年到2006年的第一波增资中国之后,由于金融危机的到来,德国对华FDI进行了回调,但从2010到2018年,德国对华又经历了第二轮增资,于2018年达到历史峰值(36.7亿美元)。接着受到疫情等的影响,德国FDI经历第二次回调,但今年来又再次显示出强劲的增长趋势。

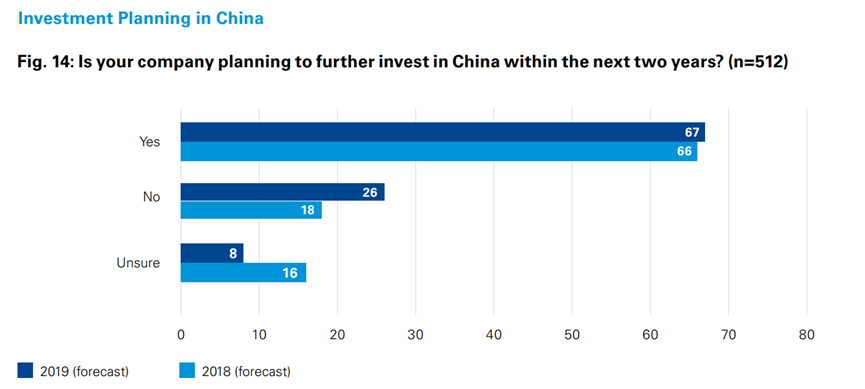

2018年开始的中美贸易摩擦并没有对德企的投资造成过大影响。在2019年中国德国商会针对526家在华德企发起的商业环境调查中,83%的受访公司表示直接或间接受到了中美贸易争端的影响,但并没有对其投资信心造成过大影响,67%受访企业表示会继续投资中国(2018年66%,2020年72%)。据美媒《华尔街日报》2023年9月报道称,尽管德国政府和欧盟方面一直向德国企业巨头施压,要求他们减少对中国的所谓风险敞口,但像西门子、巴斯夫、大众、奔驰、宝马等诸多德企巨头顶住了政府不断增大的压力,争相继续增加在华投资,尽全力保护中国市场份额不受地缘政治因素影响。美国咨询机构荣鼎集团提供的数据显示,2022年欧洲对华直接投资中,德国所占份额从前年的46%提升至52%,德国汽车行业则从50%提升至68%。

(5)新加坡

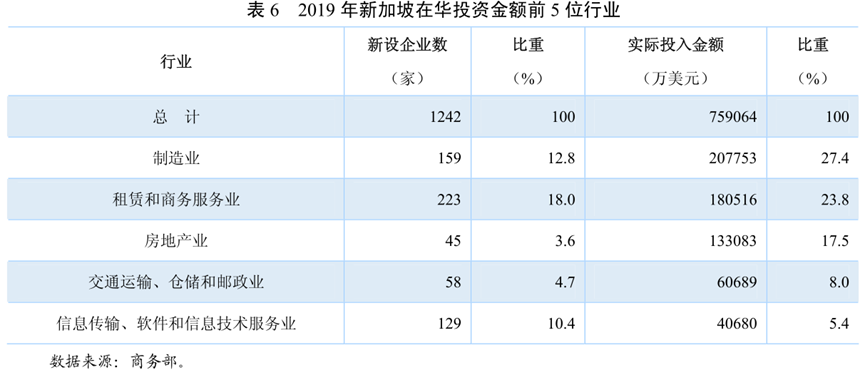

近二十年,新加坡总体上对中国呈现持续增资的状态,只在2014-2018年期间出现回调。新加坡在中国IFDI中的排名从2004年的第8位一路上升至2017年的第2位,仅次于香港,并保持至今。2003年新加坡向中国投资20.6亿美元,2022年增长至106亿美元,再创新高,占中国IFDI的5.60%。根据《中国外资统计公报2020》,2019 年,新加坡在华投资金额前 5 位行业分别是制造业(27.4%),租赁和商务服务业(23.8%),房地产业(17.5%),交通运输、仓储和邮政业(8.0%),信息传输、软件和信息技术服务业(5.4%);5 个行业新设企业数占比 49.4%,实际投入外资金额占比 82.0%。

从数据看,新加坡受中美贸易摩擦的负面冲突影响不大。有分析认为,近年来香港相对不稳定的政治局势,以及在疫情期间过度严格的防疫政策,使得其全球最自由经济体的地位受到威胁,也不利于国际商业活动,因此出现了跨国企业将区域总部从香港搬离到新加坡的情况,也许在一定程度上起到了分流香港资金的作用。然而,根据美国商会对在港美国企业的调查,只有5%在香港设立区域总部的公司在考虑搬离香港。香港仍然是试图进入全球第二大经济体的企业的第一站,疫情管制对香港的影响在长期来看似乎很有限。

三、总结

总的来看,美国、日本、韩国、德国、新加坡这几个主要对华投资国对中美贸易摩擦具有相似的关切与担忧,但具体受影响的程度不一。在中美经贸摩擦开始之后,各国企业都对可能的政策风险加强关注,在作为直接参与方的美企上体现的最为明显,决定停止或减少在华的新投资的企业增多;虽然很大部分德企直接或间接受到了中美贸易争端的影响,但其投资中国的信心并没受到过大影响;日本、韩国在华的制造业产业链合作依然紧密,不过近年来也在更多思考多元化、分散化的投资,以便减少可能的政策风险。

相比之下,在一些国家,新冠疫情带来的影响可能超过中美贸易摩擦。由于中国在疫情中采取了严格的管控措施,日本、韩国等主要投资制造业的国家受到的冲击较大,导致其重组全球产业链,分散风险的倾向加强。